Después de terminar NTI-100-2019, autor miró más lejos en NTI-100 en el pasado, que reafirmó la prominencia de los fabricantes de PCB taiwaneses y chinos. En este informe, se explotará la situación taiwanesa y china.

Ascenso de Taiwán y China

La siguiente tabla indica el ascenso de los fabricantes de PCB taiwaneses y chinos en los últimos 20 años.

| Evolución histórica de los 20 principales fabricantes mundiales de PCB | ||||||||||||

| Puesto | 1998 | 2000 | 2008 | 2019 | ||||||||

| Fabricante | País | Rev (M$) | Fabricante | País | Rev(M$) | Fabricante | País | Rev(M$) | Fabricante | País | Rev(M$) | |

| 1 | CMK | JP | 1,031 | Sanmina | EE.UU. | 1,550 | Ibiden | JP | 1,629 | ZDT | Taiwán | 3,887 |

| 2 | Viasystems | EE.UU. | 980 | Viasystems | US | 1,250 | Unimicron | TW | 1,489 | TTM | EE.UU. | 2,689 |

| 3 | Ibiden | JP | 980 | CMK | JP | 1,112 | N.Mektron | JP | 1,233 | Unimicron | Taiwán | 2,668 |

| 4 | Hadco | EE.UU. | 765 | Ibiden | JP | 1,083 | Nanya | TW | 1,179 | N.Mektron | Japón | 2,579 |

| 5 | N.Mektron | JP | 660 | Hitachi | JP | 873 | SEMCO | KR | 1,174 | DSBJ | China | 2,115 |

| 6 | Hitachi | JP | 582 | N.Mektron | JP | 905 | CMK | JP | 1,076 | Compeq | Taiwán | 1,816 |

| 7 | Compeq | TW | 547 | Compeq | TW | 802 | KB Chem | HK | 1,014 | Trípode | Taiwán | 1,760 |

| 8 | Shinko | JP | 478 | Multek | EE.UU. | 780 | Trípode | TW | 933 | SCC | China | 1,523 |

| 9 | MGC | JP | 424 | Fujitsu | JP | 624 | Multek | EE.UU. | 815 | HannStar | Taiwán | 1,395 |

| 10 | Panasonic | JP | 409 | Tyco PCB | EE.UU. | 600 | Meiko | JP | 702 | SEMCO | Corea del Sur | 1,386 |

| 11 | Johnson M | EE.UU. | 405 | Shinko | JP | 550 | Compeq | TW | 679 | Kingboard | China | 1,234 |

| 12 | Fotocircuitos | EE.UU. | 380 | Daeduck | KR | 480 | Shinko | JP | 680 | Ibiden | Japón | 1,213 |

| 13 | Fujitsu | JP | 364 | DDi | EE.UU. | 450 | Meadville | HK | 670 | Wus Grp | Taiwán | 1,193 |

| 14 | Nanya | TW | 359 | IBM Grp | EE.UU. | 450 | LG Innotek | KR | 646 | Y. Poong | Corea del Sur | 1,149 |

| 15 | Multek | EE.UU. | 340 | Panasonic | JP | 445 | AT&S | AU | 646 | AT&S | Austria | 1,119 |

| 16 | IBM Grp | EE.UU. | 320 | Nanya | TW | 440 | Fujikura | JP | 635 | Meiko | Japón | 1,060 |

| 17 | Daeduck | KR | 317 | Fotocircuitos | EE.UU. | 400 | HannStar | TW | 633 | Nanya PCB | Taiwán | 1,005 |

| 18 | DDi | EE.UU. | 290 | Worldwiser | TW | 400 | TTM | US | 596 | Fujikura | Japón | 956 |

| 19 | NEC | JP | 275 | SEMCO | KR | 400 | Foxconn | TW | 550 | Daeduck | Corea del Sur | 920 |

| 20 | Tyco PCB | EE.UU. | 270 | WUS | TW | 390 | Circuito de oro | TW | 545 | Kinwong | China | 914 |

| Total de los 20 primeros | 10,176 | Top 20 Total | 13,984 | Top 20 Total | 17,524 | Top 20 Total 32.181 | ||||||

| Total mundial | 34,770 | 42,707 | 50,110 | 62,237 | ||||||||

| Top 20 Share | 29.30% | 32.70% | 34.80% | 51.71% | ||||||||

(N.T. Information Ltd)

En 1998, sólo había dos fabricantes de Taiwán en la lista. Compeq y Nanya. En dos años, el número de entrada de Taiwán aumentó a cuatro y ocho años más tarde, el número aumentó a siete, el 35% de 20. El número en 2019 se mantuvo siete, pero los fabricantes todos aumentaron los ingresos "tremendamente". ZDT fue en 2008 mesa como Foxconn (Foxconn Advanced Technology o FAT) con $ 550 millones de ingresos. En 2019, sus ingresos subieron a casi $ 4 mil millones. Con la compra de Boardtek, otro fabricante de PCB de Taiwán, y el modo de crecimiento actual, ZDT se convertirá en un fabricante de 4.500 millones de dólares en 2020. La producción de este fabricante será el doble de toda la producción europea.

La suma de los ingresos de las entradas taiwanesas es interesante de ver,

| 1998 | 906 millones de dólares |

| 2000 | 2.032 millones de dólares |

| 2008 | 6.008 millones de dólares |

| 2019 | 12.329 millones de dólares |

Aunque las duraciones de los años registrados son diferentes, los ingresos totales de los fabricantes taiwaneses de la lista crecieron 2 veces de 1998 a 2000, 3 veces de 2000 a 2008 y 2 veces de 2008 a 2019 hasta alcanzar los 12.300 millones de dólares. 7 fabricantes taiwaneses produjeron casi la producción total de 180 fabricantes japoneses en 2019 (incluido el extranjero). En medio del actual mercado deprimido, la producción total de los fabricantes taiwaneses de PCB en stock y de venta libre creció un 3,83% interanual en el primer semestre de 2020. La producción de los fabricantes taiwaneses de PCB comenzó a aumentar aún más a partir de julio. El crecimiento está impulsado por la demanda de PC y tabletas debido al modo "trabajo-casa y estudio-casa" y se espera que el actual aumento de estos productos dure hasta el cuarto trimestre, haciendo que Unimicron, Compeq, Tripod, HannStar y varios otros que no están en la lista como T.P.T. (Taiwan PCB Techvest) y Gold Circuit se llenen de trabajo.

La demanda de sustratos de CI de gama alta (Flip-Chip) será alta a lo largo de 2020 debido a las instalaciones de 5G. Servidores, centros de datos, antenas/base de operaciones, routers, etc., requieren una gran cantidad de semiconductores, lo que hace que Unimicron, Nanya PCB y Kinsus (no en la tabla) estén muy ocupados. Ibiden, Shinko Electric y SEMCO también se benefician de esta demanda. En total, estos fabricantes de sustratos de CI gastarán unos 3.000 millones de dólares entre 2020 y 2021.

Los fabricantes de PCB multicapa de alto recuento como TTM, Unimiron, SCC, Wus, Kinwong y Shengyi Electronics (aún no en la tabla) también están muy ocupados con la demanda de servidores, centros de datos (almacenamiento), estaciones base, etc., negocios relacionados con 5G.

Alrededor del 65% de la producción de los fabricantes taiwaneses proviene de China y el 3,5% de otras bases de producción en el extranjero, principalmente en Tailandia (una pequeña cantidad de Clover Electronics en Japón y Unimicron Alemania, ambas propiedad de Unimicron).

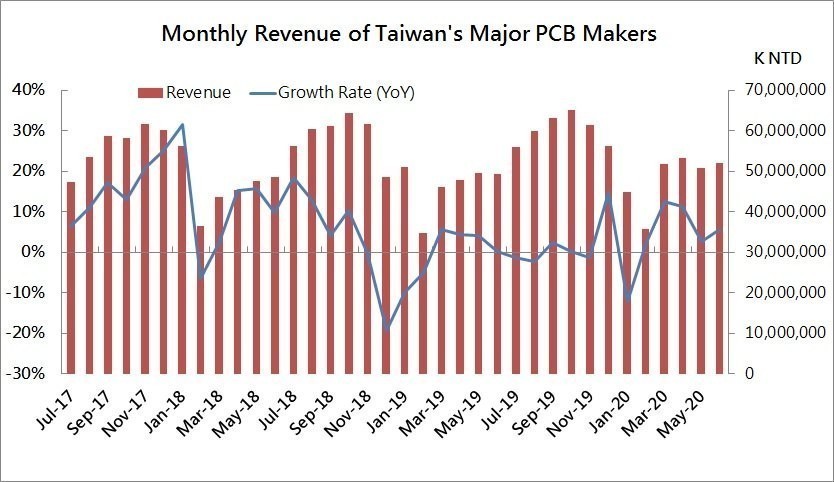

La siguiente figura muestra la "montaña rusa" de la producción taiwanesa de PCB. Cada año, la producción alcanza su punto máximo en el periodo octubre-noviembre y cae en picado en enero y febrero debido a que sus clientes realizan ajustes de inventario y a la reducción de días laborables como consecuencia del Año Nuevo Lunar, que tiene lugar en enero o febrero según el año. Este patrón de montaña rusa se repetirá de nuevo en 2020, según parece a tenor de diversas noticias procedentes de Taiwán.

Aunque no se muestra aquí, la producción taiwanesa de julio parece ser un 6~7% superior en términos interanuales. En todos los países hay ganadores y perdedores, y Taiwán no es una excepción. Las pérdidas se compensan con creces con las ganancias.

Los fabricantes taiwaneses dependen en gran medida de los productos de Apple. Más del 50% de los ingresos de ZDT proceden de productos Apple. Unimicron, Compeq, Tripod y Flexium (el fabricante de FPC no está en la lista) son los principales proveedores de Apple para iPhones, iPads, iMacs y AirPods. Esta es una de las principales razones del carácter cíclico de Taiwan PCB.

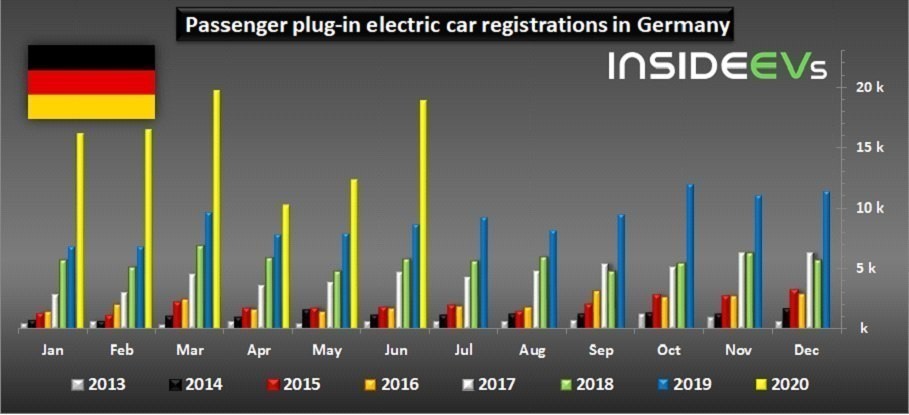

Los fabricantes de PCB taiwaneses y japoneses representan entre el 65% y el 70% de la producción mundial de PCB para automoción. Por desgracia, las ventas de automóviles cayeron un 30-40% en el primer trimestre y parte del segundo, aunque las ventas de VE en Europa han sido muy fuertes en lo que va de año. Sin embargo, la unidad de ventas de VE sigue siendo el 3,5% de las ventas totales de automóviles y la demanda de PCB de este sector sigue siendo pequeña. Por lo tanto, el auge de los VE en Europa sólo beneficia a un pequeño número de proveedores de PCB para automoción. Varios destacados fabricantes de PCB para automoción informan de que la demanda empezó a aumentar esporádicamente en julio.

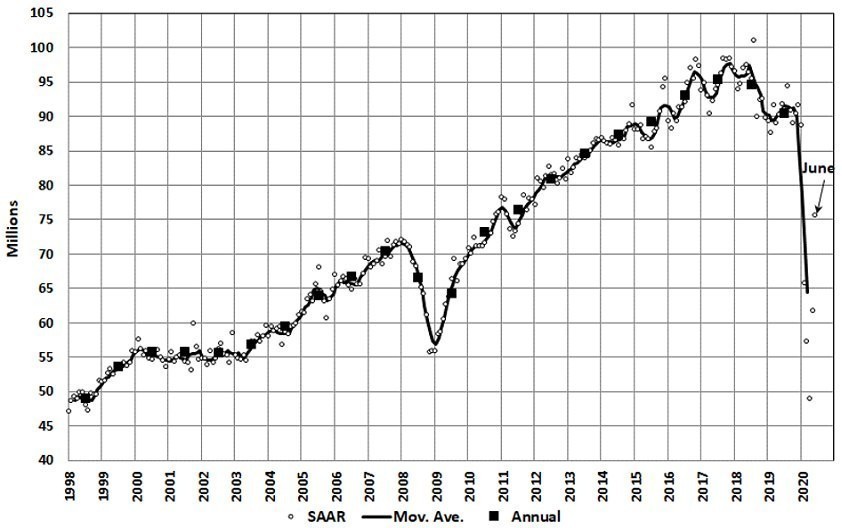

La siguiente imagen muestra la tendencia de las ventas de vehículos ligeros (LMC Automotive). El envío prorrateado basado en el envío de enero a junio indica que el envío de vehículos ligeros en 2020 es de 76,8 millones de unidades, por debajo de los 93 millones de unidades de hace unos años.

Tendencia de ventas de unidades de vehículos ligeros (LMC Automotive)

Tendencia de ventas de unidades de vehículos ligeros (LMC Automotive)

En Japón, los fabricantes de PCB para automóviles también están sufriendo: CMK, Meiko, Kyoden, Kyosha y Kyoden, etc. No es tan fácil vivir sólo del mercado del automóvil. Por ello, todos los fabricantes de PCB para automóviles están intentando diversificar el mercado al que sirven.

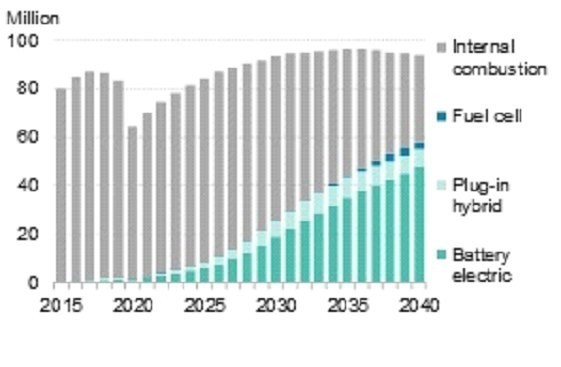

La siguiente imagen muestra la tendencia futura de los vehículos propulsados por motores de combustión y eléctricos. De ser cierto, los motores de combustión tienen difícil morir.

A pesar de que las ventas totales de coches en Alemania están disminuyendo, las ventas de VE son fuertes en 2020, como se ha mencionado anteriormente y se ve en la imagen de la página 6. El mayor mercado mundial de VE, China, ha sido débil debido en parte a la pandemia y en parte a la eliminación de la subvención del gobierno. Para remediar la situación, el gobierno chino reinstauró la subvención a los VE (los chinos llaman a los VE "NEV, New Energy Vehicle", vehículo de nueva energía) y, según la Asociación China del Automóvil, las ventas de NEV en junio subieron a unas 80.000 unidades.

JP Morgan pronosticó en 2018 que el EV estimado representaría el 4% de todos los vehículos vendidos en 2020. Aunque las ventas mundiales de EV pueden no alcanzar el valor pronosticado en 2018, su participación puede ser de alrededor del 3,5% del envío total de automóviles en 2020.

Los requisitos de PCB para VE son diferentes de los de PCB para vehículos con motor de combustión. Es interesante observar la diferencia.

La placa del inversor del Tesla Model 3 tiene forma de barras y estrellas (Nikkei Teardown)

Volviendo a la tabla de la página 1, observamos que no hubo entradas chinas en 1998, 2000 y 2008. Luego,"de repente"vemos cuatro entradas en 2018: DSBJ (Dongshan Precison: MFlex y Multek), SCC (Shennan Circuits Corp), Kingboard Chemical PCB Group y Kinwong Electronics.

El PCB deDSBJes el resultado de fusiones y adquisiciones. Después de que Dongshan Precision adquiriera Mflex en mayo de 2016, construyó una enorme planta de FPC en Yancheng, al norte del río Yangtsé, con subvención del gobierno (1.100 millones de dólares) y luego adquirió Multek a finales de 2018. Su crecimiento proviene de la adquisición y la expansión.

Parece que el rendimiento de Multek es algo débil en 2020 como se ve en las noticias a continuación:

Multek tiene cinco plantas en Zhuhai (B1, B2, B3-B-12, B4 y B5). Cada una de ellas tiene nombres chinos diferentes. Chaoyi (超毅) parece ser el nombre que representa a toda la organización. Multek no pudo invertir mucho con FLEX (Flextronics), pero ahora, con DSBJ, tiene la oportunidad de ampliarse. El punto fuerte de Multek es su amplia gama de productos, desde multicapa ordinario a multicapa de gama alta, HDI, FPC, Rigid-Flex, sustratos, etc.

Shennan (深南電路) es una filial de AVIC (Aviation Industry of China), propiedad del gobierno. Su crecimiento es totalmente orgánico con nuevas plantas. Tiene plantas en Longgang (Shenzhen), Nantong y Wuxi. Cada planta cuenta con varios edificios de fabricación. Sus productos abarcan desde placas multicapa de alto recuento hasta sustratos de CI, placas rígido-flexibles, PCBA, etc.

Con el crecimiento actual de los ingresos y la entrada en pleno funcionamiento de las nuevas plantas, SCC tiene posibilidades ciertas de alcanzar unos ingresos de 2.000 millones de dólares en dos o tres años.

Oficina principal e I+D en Wuxi

Oficina principal e I+D en Wuxi

Kingboard Chemical PCB Group está formado por Elec & Eltek(依利安達), Techwise(科恵), Jiangmen Glory Faith(江門榮信), Express Circuits (揚宣), Nippon Circuits (東陽)y Dongguang Wan Nie Fu (東莞万年富). KB adquirió a todos estos fabricantes. A principios de 2019, uno de los fabricantes, Kunshan Evertek (依利安達) cerró por motivos medioambientales. En Elec & Eltek había dos plantas en Nanjing, pero ambas se cerraron hace muchos años.

Elec & Eltek tiene plantas en Kaipin (KP1, KP2, KP: provincia de Guangdong), Yangzhou (provincia de Jinagsu), Guangzhou (Huangpu, 2 plantas) y una planta en Pathumthani, Tailandia.

Evertek Electronics en Kunshan (依利安達電子) cerró a principios de 2019 por problemas medioambientales. Las plantas de Nanjin se cerraron hace años. El grupo KG PCB cubre una amplia gama de aplicaciones, desde la electrónica de consumo en la conclusión de teléfonos inteligentes hasta la gama alta de placas multicapa para aplicaciones de infraestructura 5G.

Ocuparía demasiadas páginas describir todas estas filiales. Por lo tanto, no daremos aquí más explicaciones sobre el grupo KB PCB. Sus ingresos no han crecido en los últimos años. De los 1.234 millones de dólares de ingresos totales, aproximadamente el 30% proceden de PCB automoción. Un documento indica que los ingresos de 2019 serán de 1.342 millones de dólares. 1.234 millones de dólares se citan en el informe anual de KB de 2019.

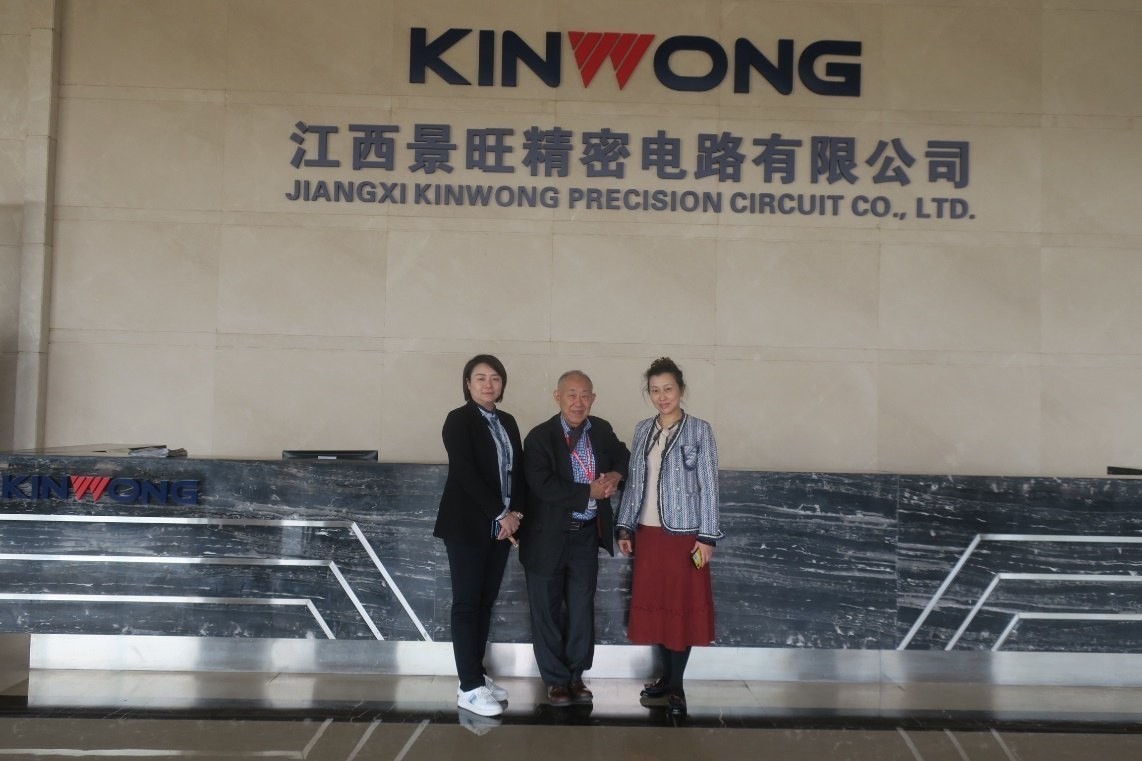

Kinwong(景旺電子)esotro fabricante chino de rápido crecimiento. El autor tuvo la oportunidad de visitar su Planta 2 en Ji'An, provincia de Jiangxi, tres veces, la última en diciembre de 2019. Le dieron un recorrido por la planta llamada "Smart Factory". Se observaron muchas automatizaciones inteligentes. Todo es de "tamaño chino", incluidos 5 VCP, cada uno de 110 metros de largo y maneja 50,000m2 de panel por mes, o un total de 250,000m2 por mes. Por todas partes se veían vehículos de guiado automático (AGV) transportando paneles.

En China, muchos altos directivos son mujeres: Daisy, Author y Emily.

En China, muchos altos directivos son mujeres: Daisy, Author y Emily.

Foto cedida por Kinwong: hacia abril de 2020, la zona de viviendas de los trabajadores con tejado azul será la planta de RTR FPCKinwongfabrica DSB, MLB, placas HDI, placas con núcleo metálico y placas de circuito impreso flexibles (FPC). Su área de aplicación se está ampliando. A pesar de la pandemia de COVID19, Kinwong espera unos ingresos por ventas de más de 1.000 millones de dólares en 2020.

Foto cedida por Kinwong: hacia abril de 2020, la zona de viviendas de los trabajadores con tejado azul será la planta de RTR FPCKinwongfabrica DSB, MLB, placas HDI, placas con núcleo metálico y placas de circuito impreso flexibles (FPC). Su área de aplicación se está ampliando. A pesar de la pandemia de COVID19, Kinwong espera unos ingresos por ventas de más de 1.000 millones de dólares en 2020.

Kinwong es uno de los principales fabricantes mundiales de FPC (véase la tabla en 16). En cuanto a la planta de Zhuhai, empezará con placas multicapa de alto recuento (HLC) en el edificio de la derecha y SLP (Substrate Like PCB o placas HDI de alta densidad) en el edificio de la izquierda.

| Puesto | Fabricante de FPC |

Nacionalidad | Ingresos en 2019 (millones de dólares) |

| 1 | ZDT (total 3887 millones de dólares) | Taiwán | 3.110 |

| 2 | Mektec | Japón | 2.597 |

| 3 | DSBJ (Mflex+Multek) | China | 1.790 |

| 4 | Young Poon FPC | Corea del Sur | 1.030 |

| 5 | Fujikura | Japón | 956 |

| 6 | Flexium | Taiwán | 843 |

| 7 | Sumitomo Denko | Japón | 671 |

| 8 | BH Flex | Corea del Sur | 562 |

| 9 | Career Tech | Taiwán | 551 |

| 10 | SI Flex | Corea del Sur | 462 |

| 11 | Murata | Japón | 450 |

| 12 | Nitto Denko | Japón | 397 |

| 13 | Xiamen Honxin | China | 355 |

| 14 | Kinwong | China | 333 |

| 15 | STEMCOP (COF) | Corea del Sur | 232 |

| 16 | AKM | China | 217 |

| 17 | Ichia | Taiwán | 201 |

| 18 | MFS | Singapur | 180 |

| 19 | Shenzhen Sandguan | China | 173 |

| 20 | Lead-Tech | China | 159 |

| Total de los 20 primeros | 15.269 |

(N.T. Information Ltd)

Young Poong FPC = Young Poong Electronics +Interflex Las cifras anteriores incluyen FPCBA.

Hay seis fabricantes chinos de FPC entre los 20 primeros del mundo.Se estima que la producción mundial de FPC en 2019 fue de unos 17.000 millones de dólares (incluido el FPCA de los fabricantes de FPC). La producción mundial de PCB en 2019 se estima en 76 mil millones de dólares. Entonces, la cuota de FPC es de alrededor del 22%. El teléfono inteligente es el mayor usuario individual de FPC. Por ejemplo, el iPhone utiliza unos 20 FPC.

Cuando se trata de fabricantes chinos de PCB con ingresos de FPC inferiores a 100 millones de dólares, es muy difícil de entender porque hay al menos 200 fabricantes de "FPC" (fabricantes de placas rígidas con capacidad de FPC incluidos).